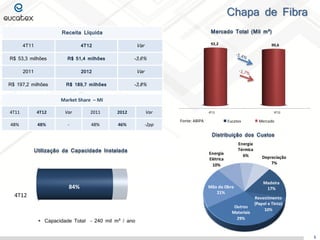

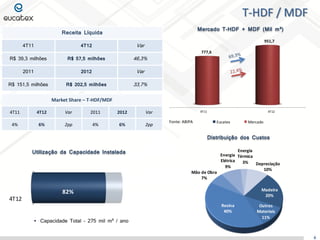

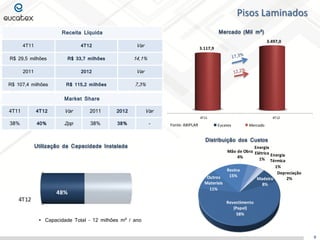

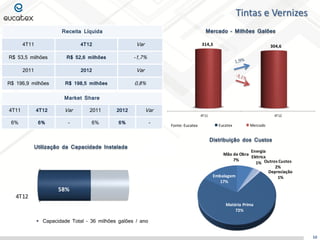

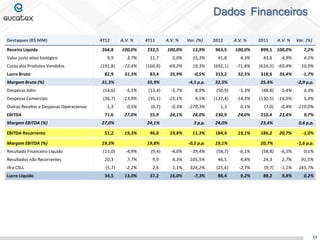

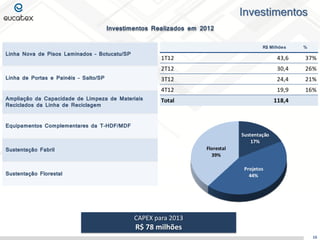

O documento fornece informações sobre o Grupo Eucatex, incluindo sua fundação em 1951, segmentos de atuação, subsidiária nos EUA, propriedades de eucalipto, número de funcionários, unidades fabris, produtos, capacidade instalada e distribuição por segmento e produto. Apresenta também dados operacionais e financeiros do 4T12 com destaque para receita líquida de R$264,8 milhões e EBITDA de R$71,6 milhões.