Blitz 31 3-2014 "Behov for gearskifte"

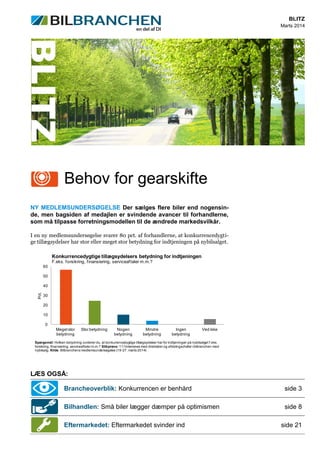

- 1. BLITZ Marts 2014 Behov for gearskifte NY MEDLEMSUNDERSØGELSE Der sælges flere biler end nogensin- de, men bagsiden af medajlen er svindende avancer til forhandlerne, som må tilpasse forretningsmodellen til de ændrede markedsvilkår. I en ny medlemsundersøgelse svarer 80 pct. af forhandlerne, at konkurrencedygti- ge tillægsydelser har stor eller meget stor betydning for indtjeningen på nybilsalget. 0 10 20 30 40 50 60 Megetstor betydning Stor betydning Nogen betydning Mindre betydning Ingen betydning Ved ikke Pct. Konkurrencedygtige tillægsydelsers betydning for indtjeningen F.eks. forsikring, finansiering, serviceaftaler m.m.? Spørgsmål: Hvilken betydning vurderer du, at konkurrencedygtige tillægsydelser har for indtjeningen på nybilsalget f.eks. forsikring, finansiering, serviceaftaler m.m.? Stikprøve: 111interviews med direktører og afdelingschefer i bilbranchen med nybilsalg. Kilde: Bilbranchens medlemsundersøgelse (19-27. marts 2014) LÆS OGSÅ: Brancheoverblik: Konkurrencen er benhård side 3 Bilhandlen: Små biler lægger dæmper på optimismen side 8 Eftermarkedet: Eftermarkedet svinder ind side 21

- 2. BLITZ Marts 2014/ 2 Nye efterspørgselsmønstre og benhård konkurrence lægger et massivt pres på salgspriserne og medfører lavere avancer på salget af nye biler. De ændrede mar- kedsvilkår tvinger forhandlerne til at revurdere deres forretningsmodel og finde nye indtjeningsmuligheder ved bl.a. at tilbyde mere fleksible tilvalgsprodukter og i højere grad at hente indtjeningen på tillægsydelserne ved nybilsalget. I kølvandet på den økonomiske krise er kunderne blevet økonomisk tilbageholden- de. Mere end tre ud af fire private kunder, køber i dag en minibil, en tendens som blev forstærket af afgiftsomlægningen i 2007. Før krisen og afgiftsomlægningen var det under halvdelen af kunderne, som valgte en bil fra dette segment. Når kunderne søger mod små billige brændstoføkonomiske biler, lægger det et enormt volumenpres på branchen. Der skal sælges flere biler for at kunne dække de høje faste omkostninger forbundet med bilproduktion. Det har medført en benhård konkurrence på bilmarkedet og et massivt pres på salgspriserne, især i det lille segment, som prismæssigt kan holde sig tæt ved eller under skalaknækket i det danske værdibaserede afgiftssystem. De seneste tre års historisk høje salg af nye biler skal derfor ses i lyset af en øget konkurrence og ny afgiftsstruktur, som gør minibilerne til et attraktivt bilkøb for mange danskere. Selvom forbrugerne i dag har en bedre økonomi, og ser mere lyst på fremtiden, har deres efterspørgsel for biler også sig markant. At dømme efter de seneste års faldende prisudvikling på nye biler, udviklingen i bilbestanden og segmentforskydninger i indregistreringsstatikken, har flere dan- skere øjnet muligheden for at få råd til en bil - ofte bil nummer to i husstanden. En tendens som afgiftsomlægningen i 2007 også har bidraget til. Kunderne vælger i stigende grad rummelighed og sikkerhed fra og går mere målret- tet efter lave ”frapriser” og driftsomkostninger samt fleksible tilvalgsprodukter, herunder muligheden for at få en attraktiv finansiering. Mere end 75 pct. af bilfor- handlerne spår, at denne tendens vil tiltage i de kommende år. 0 10 20 30 40 50 60 I megethøjere grad end i dag I højere grad end i dag Uændreti forhold til i dag I mindre grad end i dag I megetmindre grad end i dag Ved ikke Pct. Indtjening fra tillægsydelser spås en større betydning i fremtiden F.eks. forsikring, finansiering, serviceaftaler m.m.? Spørgsmål: I hvilken grad vurderer du, at indtjeningen på nybilsalget om fem år vil komme fra tillægsydelser f.eks. forsikring, finansiering, serviceaftaler m.m.? Stikprøve: 111 interviews med direktører og afdelingschefer i bilbranchen med nybilsalg. Kilde: Bilbranchens medlemsundersøgelse (19-27. marts 2014)

- 3. BLITZ Marts 2014/ 3 Brancheoverblik UDVIKLING I PRISINDEKSET Forbrugernes økonomiske tilbagehol- denhed samt afgiftssystemets favorisering af små billige biler gøder jorden for en benhård konkurrence med et massivt pres på salgspri- serne, som når et uhørt lavt niveau. Forbrugerpriserne er i de seneste 12 måneder (mar. 2013 – feb. 2014) kun steget 0,8 pct. i forhold til de forudgående 12 måneder, hvilket er ca. halvdelen af sidste års prisstigninger på 1,7 pct. i samme periode. I februar i år lå nettoprisindekset i indeks 132,3. Trods en svækket økonomi rundt om i Europa har bilproducenterne svært ved at afsætte de helt små biler på disse markeder. Mange af bilerne sendes i stedet til Danmark, hvor har vi et unikt afgiftssystem, som favoriserer dette bilsegment, der siden 2009 er vokset 20 pct. og nu udgør ca. ¾ af privatmarkedet. Samtidig er kundernes købsmotiver for denne bilklasse væsentligt anderledes end for de større og mere sikre biler, der tidligere var mere populære. Det er i højere grad prisen, som dominerer købsadfærden i det lille segment. Tidligere havde for- handlerne ofte ”flere strenge at spille på”. I dag går kunderne målrettet efter lave ”frapriser”, driftsomkostninger samt billig forsikring og finansiering. Konkurrencen om nybilskunderne er derfor benhård herhjemme. Siden januar 2010 er priserne på nye personbiler faldet. Prisindekset er i de seneste 12 måneder faldet til 114,9 i november. Det er 0,8 pct. lavere end samme periode året før. Efterspørgselsmønstrene på nybilsmarkedet forplanter sig på eftermarkedet, hvor konkurrencen om ”de nye bilejere” intensiveres. Selvom det høje nybilsalg bidrager positivt til en større bilpark herhjemme, kører bilerne samlet set ikke væsentligere længere (læs mere herom i afsnittet ”Bilhandel”). Groft sagt fordeles bilparkens sli- 132,3 114,9 126,2 155,4 100 110 120 130 140 150 160 Nettoprisindeks Indeks 2000 = 100 Nettoprisindeks Personbiler Reservedele og tilbehør Service og reparation Note:Nettoprisindekset belyser prisudviklingen for de varer og tjenester, der indgår i husholdningernes forbrug på dansk område, idet priserne er fratrukket indirekte skatter og afgifter og tillagt evt. tilskud. Kilde: Danmarks Statistik,Konjunturbarometer

- 4. BLITZ Marts 2014/ 4 tage på flere mindre biler. Denne tendens bidrager alt andet lige negativt til bil- værkstedernes markedspotentiale. Vedligeholdelsesomkostningerne er mindre på de tusindvis af små biler, der nu triller på vejene. Samtidig forventes bilejerne af små brændstofbesparende biler, at være mere prisbevidste og udøve større pres på service og reparations- omkostningerne, hvilket øger konkurrencen på eftermarkedet yderligere. Priserne på service og reparation følger nu den generelle prisudvikling for varer og tjenesteydelser tæt, mens reservedels- og tilbehørspriserne kun stiger i halv takt. I løbet af de seneste 12 måneder (marts 2013 – februar 2014) er priserne på service og reparation kun steget hhv. 0,9 pct. hvilket er markant mindre end samme perio- de året før med prisstigninger på 1,3 pct. Priserne på reservedele og tilbehør udvikler sig fortsat langsommere end den gene- relle prisudvikling i Danmark. I løbet af de seneste 12 måneder er reservedels- og tilbehørspriserne kun steget med 0,4 pct. til indeks 126,2., hvilket er under ¼ af prisstigningerne i den forudgående 12 måneders periode på 1,7 pct. OMSÆTNINGEN I BRANCHEN Tre år i træk med et re- kordhøjt antal nye personbiler og en voldsom stigning i antallet af nye lastbiler på vejene. Alligevel falder omsæt- ningen for den samlede bilhandel og trækker eftermarkedet med ned. I 2013 blev der indregistreret hhv. 7 pct. og 19 pct. flere nye personbiler og lastbiler på 16 ton eller derover i forhold til 2011. Alligevel faldt omsætningen for både den samlede bilhandel og eftermarkedet med hhv. to og seks procent i perioden (ikke sæsonkorrigeret). Den markante fremgang i antallet af nyregistrerede lastbiler i 2013 var godt hjulpet af fremskyndte ordrer på Euro V lastbiler i andet halvår, inden de nye skærpede krav til reduktion af emissioner trådte i kraft med Euronorm VI den 1. januar 2014. 100 107 104 119 94 98 96 94 2012 2013 Antallet af nyregistreringer overfor udvikling i omsætningen (Indeks 2011 = 100, ikke sæsonkorrigeret) Nyregistreringer (biler) Nyregistreringer (lastbiler > 16 t.) Bilhandel (oms.i kr.) Bilværksteder mv.(oms.i kr.) Note: Omsætningen er baseret på momsstatistikken, Indenlandsk salg: Det vi her kalder bilhandlen er benævnt ’Bilhandel inkl. engroshandel’ i kategoriseringen benyttet af Danmarks Statistik. Målingenbestår af besvarelser fra branchegruppen45.1. Heri indgår engros- og detailhandel med personbiler, varebiler og minibusser, campingvogne,trailere, lastbiler og påhængsvogne dvs. bådenye og brugte køretøjer. Det vi her kalder eftermarkedet er benævnt ’Bilværksteder mv. i kategoriseringen benyttetaf Danmarks Statistik, målingen består af besvarelser fra branchegrupperne 45.2-45.4. Kilde: Danmarks Statistik og Bilstatistik (nyregistreringer)

- 5. BLITZ Marts 2014/ 5 Denne tendens fremgår tydeligt, når tallene udspecificeres yderligere ned på bran- chekoder. Engroshandel og detailhandel med lastbiler og påhængsvogne steg 13 pct., fra tredje til fjerde kvartal 2013, korrigeret for sæsonudsving. I forventning om, at lastbilmarkedet på kort sigt vil være mættet, forventes salget at tage et dyk, som vil trække spor ind i omsætningstallene for 2014. Generelt er der dog tale om en stabil udvikling på de største forretningsområder fra tredje til fjerde kvartal i år. Detailhandlen med personbiler oplever i denne periode et lille fald i omsætning på 1,3 pct. Det vidner om en branche, der arbejder ben- hårdt for hver omsætningskrone til trods for, at efterspørgslen for små billige biler stiger. Segmentforskydningerne i bilhandlen samt øget konkurrence kan mærkes på ef- termarkedet, som kæmper med at holde omsætningen på niveau med januar 2011. Samtlige forretningsområder, med undtagelse karosseriværksteder og autolakere- rier, der i forvejen er presset på omsætningen, går lidt tilbage fra tredje til fjerde kvartal. Dækservice-virksomhederne, med en kvartalsomsætning på ca. en halv mia., er forsat hårdest ramt af alle. FORBRUGERFORVENTNINGER Forbrugertilliden er vendt tilbage. Det er især forbrugernes oplevelse af, at det går bedre for Danmarks økonomi, der holder tilliden oppe. Forbrugertilliden fortsætter de gode takter, men optimismen kommer fra en tiltro til dansk økonomi generelt og ikke fra familiernes egne økonomiske situationer. Det kan være medvirkende til, at den øgede forbrugertillid endnu ikke har slået igennem i privatforbruget. Den overordnede positive udvikling i forbrugertilliden samt en større tiltro til beskæftigelsessituationen øger forventningerne til et højere salg af lidt større biler i 2014. 70 100 130 160 1. jan. 2009 1. jan. 2010 1. jan. 2011 1. jan. 2012 1. jan. 2013 Indenlandsk omsætning i udvalgte brancher Indeks 2009 = 100. faktiske tal (mio. kr.), sæsonkorrigeret Detailhandel undt.med biler Engroshandel med reservedele og tilbehør til motorkøretøjer Detailhandel med reservedele og tilbehør til motorkøretøjer Dækservice Karosseriværksteder og autolakererier Autoreparationsværksteder mv. Detailhandel med personbiler,varebiler og minibusser Engroshandel og detailhandel med lastbiler og påhængsvogne Note: Påskens placering i 2013, kan have medvirket til det markante fald i 1. kvartal 2013 pga. færre arbejdsdage. Kilde: Danmarks Statistik

- 6. BLITZ Marts 2014/ 6 Den samlede forbrugertillidsindikator belyser befolkningens syn på den aktuelle og den fremtidige økonomiske situation. I november var den på 4,0. Forbrugertilliden har nu været positiv i seks måneder i træk. Det er et positivt tegn på en mere stabil udvikling, som kan forventes at slå ud i kundernes efterspørgsel for større biler. For blot et år siden havde forbrugerne ikke samme positive syn på beskæftigelsen, som i dag. Tilliden til arbejdsmarkedet er vendt tilbage. Der er flere danskere, som tror, at arbejdsløsheden vil være lavere om et år, sammenlignet med i dag, end der er folk, der tror, den vil være højere. Samtidig vurderer flest, at Danmarks økono- miske situation i dag er bedre end for et år siden. Indikatoren på 7,4 for marts må- ned i år har forbedret sig væsentligt i løbet af de seneste 12 måneder. Desuden er både forventningerne til Danmarks og familiernes egne økonomiske situationer fortsat overvejende positive med hhv. 16,4 og 10,7. Selvom danskerne har genvundet tilliden til arbejdsmarkedet og udsigt til en bedre økonomi, er de fortsat tilbageholdende, når det gælder større forbrugsgoder, her- under biler. Forbrugerne er stadig skeptiske overfor anskaffelsen af større for- brugsgoder inden for de næste 12 måneder (-5,2). Det kan hænge sammen med, at forbrugerne endnu ikke oplever, at familiens egen økonomiske situation, er forbed- ret sammenlignet med for et år siden (-1,7). Dog vurderer væsentligt færre forbrugere (-7,8) det for ufordelagtigt at anskaffe sig større forbrugsgoder i øjeblikket, end det har været tilfældet det sidste år (-15,8). I 5 -60 -40 -20 0 20 40 60 Marts 2009 Marts 2010 Marts 2011 Marts 2012 Marts 2013 Marts 2014 Forbrugerforventninger Udvalgte indikatorer Forbrugertillidsindikatoren Familiens økonomiske situation i dag,sammenlignetmed for etår siden Anskaffelse af større forbrugsgoder,fordelagtigtfor øjeblikket Danmarks økonomiske situation i dag,sammenlignetmed for etår siden Arbejdsløsheden om etår,sammenlignetmed i dag (indgår ikke i beregningen af forbrugertillidsindikatoren) Note: Et repræsentativt udsnit af personer i alderen 16-74 år spørges om bl. a. forbrugerforventningerne. Svarene vejes sammen til et nettotal ved anvendelse af de vægte. Forbrugertillidsindikatorenberegnes som et simpelt gennemsnit af nettotallene for spørgsmål 1 -5: 1. Hvordan er familiens økonomiske situation i dag, sammenlignet med for et år siden? 2. Hvordan tror du familiens økonomiske situation vil være om et år, sammenlignet med i dag? 3. Hvordan synes du, den økonomiske situation for Danmark er i dag sammenlignet med for et år siden? 4. Hvordan tror du, at den økonomiske situation for Danmark vil være om et år, sammenlignet med i dag? 5. Set i lyset af den økonomiske situation. Mener du, at det for øjeblikket er fordelagtigt at anskaffestørre forbrugsgoder som fjernsyn, vaskemaskiner eller lignende, eller er det bedre at vente? Kilde: Danmarks Statistik

- 7. BLITZ Marts 2014/ 7 et historisk perspektiv er det også sjældent, at forbrugerne overvejende vurderer anskaffelse af større forbrugsgoder som fordelagtigt. Vi skal helt tilbage til maj 2007, før en af disse indikatorer var positive i mere end én måned. Det hænger sammen med forbrugernes syn på prisudviklingen for det kommende år, idet overvejende flest forventer prisstigninger. For et år siden var indikatoren 15,2. I dag er indikatoren steget til 21,7. Tilsammen indikerer forbrugernes signaler, at bilsalget vil have forbedrede vilkår i næste kvartal. Det er ikke usandsynligt, at en øget jobsikkerhed kombineret med fordelagtige pri- ser og troen på, at økonomien generelt går en god tid i møde kan påvirke, hvilke biltyper kunder vælger. Alt andet lige, desto større råderum i økonomien og mere stabilt indkomstgrundlag, desto bedre og større biler kan vi som forbrugere tillade os at køre i. SAMFUNDSØKONOMISKE NØGLETAL Økonomien er ge- nerelt i bedring, men privatforbruget udebliver stadig. Sidste år oplevede dansk økonomi en beskeden fremgang i BNP på 0,3 pct. Seneste prognose viser en forventet fremgang i BNP på 1,5 pct. i 2014. Der er udsigt til en væsentlig bedre udvikling end i de seneste tre år, selv om væksten næppe bliver prangende. Forbrugertilliden befinder sig nu på sit højeste niveau siden finanskrisen satte ind. Det er dog endnu for tidligt at sige i hvilket omfang den kraftigt forbedrede tillid har udmøntet sig i stigende forbrug. Bilkøbet befinder sig på et meget højt niveau, men det har det gjort længe. Desuden køber forbrugerne fortsat mindre biler. Momsbetalingerne for detailhandel viser i modsætning til detailomsætningsindek- set en stigende tendens. Derfor er der grund til at tro, at forbruget så småt er be- gyndt at stige, og denne tendens vil fortsætte i de kommende år. Efterspørgsel og udbud i dansk økonomi Niveau 2012 2012 2013 2014 2015 Mia. kr. Procentvis mængdeændring Privat forbrug 901 0,5 0,2 1,3 2,2 Offentligt forbrug 520 0,7 0,3 0,8 0,5 Fast bruttoinvesteringer 312 0,1 3,8 1,4 1,2 Boliginvesteringer 78 -8,6 -2,0 3,7 3,0 Erhvervsinvesteringer ekskl. skibe 191 -0,9 1,4 2,3 3,3 Offentlige investeringer 43 10,7 -1,5 -1,5 -12,4 Lagerinvesteringer -4 -0,4 0,4 -0,2 0,0 Indenlandsk efterspørgsel 1.740 0,0 1,2 1,1 1,5 Eksport af varer og tjenester 989 0,2 0,8 3,4 4,3 Heraf varer 605 -0,5 1,8 3,1 4,3 Import af varer og tjenester 895 1,0 2,5 2,9 4,2 Heraf varer 567 1,4 4,9 2,2 4,0 Bruttonationalprodukt 1.820 -0,4 0,3 1,5 1,7 BVT i private byerhverv 996 0,6 1,5 2,3 2,7 Note: Ændringer i lagerinvesteringer målt i pct. af bruttonationalproduktet i foregående år. Kilde: Danmarks Statistik og DI

- 8. BLITZ Marts 2014/ 8 Bilhandlen TENDENS OG FREMSYN Trods nye salgsrekorder er forhandlerne langt fra jubeloptimister. Det skyldes ikke mindst den høje efterspørg- sel for de helt små biler, som lægger en dæmper på optimismen. Danmarks Statistik følger i et konjunktur-barometer udviklingen i detailhandlen, herunder også bilbranchen. Respondenterne er blevet bedt om at vurdere, hvordan den faktiske udvikling har været de seneste tre måneder dvs. januar – marts (herefter ”nuværende periode”) sammenlignet med de forudgående tre måneder dvs. oktober– december (herefter ”foregående periode”), samt hvordan deres forventninger ser ud til de kommende tre måneder. Til eventuelt nye læsere er spørgsmålene besvaret på skalaen ’større’, ’omtrent uændret’ eller ’mindre’. Svarene afspejler således ikke omfanget af f.eks. en stigning i omsætningen, men blot forskellen på hvor mange der mener, at f.eks. omsætningen er blevet hhv. større eller mindre. Udviklingen i konjunkturindikatorerne viser et øget momentum for bilhandlen, når vi sammenligner med marts måned i tidligere år. De tre indikatorer bevæger sig al- le i en positiv retning og nærmer sig et mere stabilt niveau tættere på nul. Selvom der er store udsving oplever forhandlerne, at omsætningen udvikler sig po- sitivt i starten af 2014, især i sammenligning med samme tidspunkt i tidligere år, hvilket smitter af på beskæftigelsen. Denne tendens må primært tilskrives øget vo- lumen, idet salgspriserne er under massivt pres og fortsat vurderes at falde. -50 -40 -30 -20 -10 0 10 20 30 40 50 -50 -40 -30 -20 -10 0 10 20 30 40 50 Tendens - Bilhandlen Vurdering af de tre foregående måneder Omsætning Salgspriser Beskæftigelse Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Det vi her kalder bilhandlen er benævnt ’Bilhandel inkl. engroshandel’ i kategoriseringenbenyttet af Danmarks Statistik. Målingen består af besvarelser fra branchegruppen 45.1. Heri indgår engros- og detailhandel med personbiler, varebiler og minibusser, campingvogne, trailere, lastbiler og påhængsvogne. Kilde: Danmarks Statistik, Konjunturbarometer

- 9. BLITZ Marts 2014/ 9 Af grafen nedenfor ses fordelingen af svarene på hhv. større, uændret og mindre. Generelt vurderer flest, at de enkelte variable er uændret i forhold til den forudgå- ende periode. Dog oplever næsten halvdelen (41 pct.) af forhandlerne en enten po- sitiv eller negativ udvikling i omsætningen. Der er 20 pct. som har haft en omsæt- ningsstigning, mens 21 pct. har oplevet et fald. Nettotallet for omsætningen på -1 vidner om en presset branche, men dog en stabil omsætningsudvikling, især sammenlignet med samme periode året før, hvor netto- tallet var -19. Fælles for alle indikatorerne er, at de ligger under nul, hvilket pri- mært skal tilskrives naturlige sæsonbetonede forhold. Fremadrettet forventer virksomhederne at gå en langt mere stabil periode i møde, end samme periode i tidligere år. Både salgspriserne og antallet af beskæftigede forventes samlet set stort set uændret, hvilket ses af grafen nedenfor. 33 21 23 12 31 15 21 14 53 59 70 85 65 73 77 83 14 20 7 3 4 12 2 3 -19 -1 -16 -9 -27 -3 -19 -11 -40 0 40 0% 20% 40% 60% 80% 100% Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Omsætning Beskæftigelse Ordrebeholdning hos leverandører Salgspriser Tendens – Bilhandlen Vurdering af de tre foregående måneder Mindre Uændret Større Netto (højre akse) Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Kilde: Danmarks Statistik, Konjunturbarometer -50 -40 -30 -20 -10 0 10 20 30 40 50 -50 -40 -30 -20 -10 0 10 20 30 40 50 Forventning, historisk - Bilhandlen Forventning til de kommende tre måneder Omsætning Beskæftigelse Salgspriser Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Det vi her kalder bilhandlen er benævnt ’Bilhandel inkl. engroshandel’ i kategoriseringen benyttet af Danmarks Statistik. Målingen består af besvarelser fra branchegruppen 45.1. Heri indgår engros- og detailhandel med personbiler, varebiler og minibusser, campingvogne, trailere, lastbiler og påhængsvogne. Kilde: Danmarks Statistik, Konjunturbarometer

- 10. BLITZ Marts 2014/ 10 Selvom flertallet på 60 pct. forventer uændret omsætning de kommende måneder, er der dog fortsat overvejende tiltro til en stigning, idet 26 pct. tror, at den vil stige, mens kun 14 pct. forventer, at de vil falde yderligere. Ikke kun omsætningen viser tegn på bedring. Der er en høj andel ”uændret” besva- relser i de tre øvrige indikatorer, der nærmer sig indikatorværdier på nul. Samlet set kan tendenserne og forventningerne betragtes som et udtryk for, at bilhandlen går en mere stabil periode i møde. NYBILSALGET Der bliver fortsat solgt flere nye biler. Pri- vat- og firmabilssegmentet deler markedstilvæksten mere ligeligt, og privatleasingsalget er tilbage i et højere gear. Totalsalget er 31.019 personbiler i årets første to måneder, hvilket er en stigning på 15 pct. i forhold til samme periode sidste år. Antallet af nyregistrerede personbiler i januar og februar i år er fordoblet i forhold til samme periode i 2009, hvor der blev indregistreret 15.213 biler. Til trods for store forskydninger i de enkelte år er markedstilvæksten, ligeligt for- delt mellem privat- og firmabilsegmentet. Markdestilvæksten er hhv. 104 og 103 pct. set over hele perioden, og 16 og 13 pct. set i forhold til samme periode sidste år. Private forbrugers køb udgør næsten 2/3 af alle nyregistrerede biler i år. Derudover er privatleasingmarkedet igen på rette kurs, og antallet privatleasede biler er mere end tredoblede i forhold til samme periode sidste år, hvor usikkerheden omkring lovindgrebet L94, fik mange mærker til at trække sig ud af dette marked for en tid. 18 14 12 6 19 10 14 6 61 60 83 88 69 81 81 90 21 26 5 6 12 9 5 4 3 12 -7 0 -7 -1 -9 -2 -40 0 40 0% 20% 40% 60% 80% 100% Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Omsætning Beskæftigelse Ordrebeholdning hos leverandører Salgspriser Forventninger – Bilhandlen Forventning til de kommende tre måneder Mindre Uændret Større Netto (højre akse) Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Kilde: Danmarks Statistik, Konjunturbarometer Salgskanaler Nyregistrerede personbiler, pct. ændring 1. januar - 28. februar: 2009 2010 2011 2012 2013 2014 Andel '14 14/'13 14/'09 Total (Antal) 15.213 19.277 23.957 26.336 26.984 31.019 15 104 Privat 10.084 9.564 13.950 13.723 17.740 20.594 66 16 104 Firma 5.129 9.713 10.007 12.613 9.244 10.425 34 13 103 Firma uden lease 2.395 4.045 4.143 4.486 3.917 2.944 28 -25 23 Lease 2.734 5.668 5.864 8.127 5.327 7.481 72 40 174 Erhvervslease 2.157 4.632 4.831 6.813 4.892 6.064 81 24 181 Privatlease 577 1.036 1.033 1.314 435 1.417 19 226 146 Note: Markedstilvækst: Ændring i antal i forhold til samme periode i tidligere år opgjort i pct. Andel: Salgskanalens markedsandel opgjort i pct. Privat og Firma summer til Total, Firma uden lease og Lease summer til Firma osv. Kilde: Bilstatistik

- 11. BLITZ Marts 2014/ 11 En del af forklaringen på det høje totalsalg er overkapacitet på verdens bilfabrikker, der resulterer i et pres gennem hele værdikæden på at få afsat så mange biler som muligt. Også selvom det er med meget lave avancer. I modsætning til den generelle prisudvikling på varer og services, kæmper bilbran- chen således på de helt små marginaler, og sænker jævnligt priserne på nye biler for at sikre sig et nødvendigt kundegrundlag. Det unikke danske værdibaserede af- giftssystem betyder, at især private bilejere vælger efter økonomi og mobilitet i de små biler frem for funktionalitet og sikkerhed i de større biler. Af grafikken nedenfor fremgår det, at det lille segment har oplevet en kraftig vækst på privatmarkedet som er steget fra ca. 6.000 nyregistreringer i årets første to må- neder i 2009 til ca. 16.000 i samme periode i 2014. Samtidig er segmentandelen gået frem fra 58 pct. til 76 pct. af dette marked. Selvom antallet af nye firmabiler samtidig er mere end fordoblet i perioden har mi- nibilernes segmentandel på dette marked holdt sig mere i ro, og er således kun ste- get fra 35 pct. til 41 pct. 58% 55% 65% 75% 77% 76% 35% 40% 42% 34% 42% 41% 0 5.000 10.000 15.000 20.000 20% 40% 60% 80% 100% 2009 2010 2011 2012 2013 2014 Udvikling i det "Lille segment" opdelt på købersegmenter Antallet af nyregistreringer og markedsandele i perioden Jan. - Feb. (2009-2014) Privat,Lille klasse (antal, højre akse) Firma,Lille klasse (antal,højre akse) Lille klasses andel af privatmarkedet Lille klasses andel af firmamarkedet Note: Der sammenlignes kun perioden 1.1 - 28.2 for hvert år. Lille klasse: F.eks. VW Polo, Opel Corsa, Toyota Yaris og øvrige biler i samme størrelse eller mindre Kilde: Bilstatistik

- 12. BLITZ Marts 2014/ 12 BILPARKEN Udviklingen i bilparken vidner om, at der ikke bliver flere danske familier med en bil. Til gengæld bliver bil nummer to og tre mere almindeligt i husstandene. I 2013 havde ca. 59 af alle danske familier mindst én bil og 15 pct. havde to eller fle- re biler i husstanden. På fem år er antallet af familier med kun én bil faldet én pct. mens antallet af fami- lier generelt er steget med tre pct. Det betyder imidlertid ikke, at der er samlet set bliver færre familier med bil. Bedre konjunkturer og lavere priser på især de helt små biler, som afgiftsomlæg- ningen har bidraget til, betyder, at flere familier har øjnet muligheden for at købe bil nummer to eller tre til husstanden. Antallet af familier med to og tre biler er således steget hhv. 12 og 27 pct. i samme periode. Og selvom kurven nu er knækket i minibilsegmentet (se december- udgaven af Blitz), er det fortsat begrænset, hvad der bliver solgt i familiebilsegmen- tet. 44,3 13,1 1,5 40,8 Familiernes bilrådighed i 2013 Andelen af i alt 2,9 mio. familier med og uden bil angivet i pct. Familier med 1 bil Familier med 2 biler Familier med 3 biler Familier uden bil Note: En familie er en ellerflerepersoner, der borpå samme adresse, og som har visse indbyrdes relationer. Kilde: Danmarks Statisitk 103 99 112 127 95 100 105 110 115 120 125 130 2009 2010 2011 2012 2013 Udviklingen i familiernes bilrådighed Familier i alt og familier med bil (Indeks 100 = 2009) Familier Familier med 1 bil Familier med 2 biler Familier med 3 biler Note: En familie er en eller flere personer, der bor på samme adresse, og som har visse indbyrdes relationer. Kilde: Danmarks Statisitk

- 13. BLITZ Marts 2014/ 13 I de seneste år har bilejerne valgt, at købe en lille ekstra bil til husstanden muligvis i stedet for, at udskifte den gamle familiebil, som de allerede råder over. Denne tendens er mest udbredt blandt de private bilkøbere. I takt med kvaliteten i nye biler bliver bedre og der sælges flere nye biler end no- gensinde før stiger personbilsbestanden i gennemsnit med ca. 40.000 biler om året fra 2009-2014. Samlet set er bilparken steget med næsten 170.000 personbiler sva- rende til otte pct. i perioden fra 2009 til 2014. Det er primært minibiler, som bidrager til den markante stigning. Der kører i dag omkring 268.000 flere minibiler rundt på vejene end der gjorde i 2009. Samtidig er antallet af biler i Mellemklasse 1 og Mellemklasse 2 svundet ind med ca. 100.000. 2.109.941 2.153.415 2.187.690 2.225.041 2.277.774 Ultimo 2009 Ultimo 2010 Ultimo 2011 Ultimo 2012 Primo 2014 Udviklingen i den danske bilpark Personbilsbestanden vokser i gennemsnit med ca 40.000 biler om året Kilde: Bilstatistik og Bilbranchen, Bestandenaf personbiler NB: Bestanden opgjort ultimo året, bortset fra 2014 (9-3-2014) 10% -3% -5% -1% 0% 0% 2% 0% -3% -150.000 -100.000 -50.000 0 50.000 100.000 150.000 200.000 250.000 300.000 Udvikling i personbilsbestanden (2009 - 2014) Små biler udgør i dag en væstenlig større andel af den samlede bilpark Ændring i bestand (venstre akse) Segmentforskydningen i pct. Note: Bestanden opgjort ultimo året, bortset fra 2014 (9-3-2014) Kilde: Bilstatistik og Bilbranchen, Bestandenaf personbiler

- 14. BLITZ Marts 2014/ 14 BRUGTBILMARKEDET Antallet af brugtbilregistreringer falder - nu også i det lille segment. Der mangler fortsat mellemklasse- og firmabiler og prisudviklingen stagnerer. Antallet af brugtbilshandler er fortsat på et højt niveau set i et historisk perspektiv, hvilket blandt andet skyldes, at danskerne har flere biler at handle med. En anden årsag kan være, at udviklingen af bilportaler stadig gør det lettere for forbrugerne at finde et godt tilbud på den bil de ønsker. Markedet er steget 25 pct. fra de første to måneder i 2009 og frem til samme periode i år. Ifølge oplysninger fra Bilbasen er privates indbyrdes handler med mindre biler markant stigende på det seneste. Der er blevet registreret 83.512 brugte personbiler i de første to måneder af 2014. Det er et samlet fald på fem pct. i forhold til 2013-perioden. Dog falder antallet af brugte biler registreret i ’Lille klasse’ nu for første gang i seks år i denne periode. Den udeblevne vækst i dette segment skyldes ikke, at de mangler på markedet. Tværtimod. Efterspørgslen for brugte biler i dette segment er stadigvæk væsentlig mindre end antallet af små brugte biler til salg. Ifølge oplysninger fra Bilbasen er tendensen dog, at efterspørgslen over de seneste 18 måneder langsomt haler ind på udbuddet. Det er især mindre, nyere modeller fra 2010 og frem som forbrugerne ef- terspørger. Udbudsindikatoren for mikro- og minibilsegment (svarende til ’Lille segment’) er hhv. 122 og 114. Segmenter Brugtregistrerede personbiler, pct. ændring 1. januar - 28. februar: 2009 2010 2011 2012 2013 2014 Andel '14 14/'13 14/'09 Lille klasse 16.821 18.116 22.349 26.172 28.033 27.882 33,4 -1 66 Mellemklasse 1 18.572 18.823 20.574 23.172 22.327 21.004 25,2 -6 13 Mellemklasse 2 16.783 17.644 19.442 21.696 20.519 18.471 22,1 -10 10 Stor klasse 3.466 3.650 3.789 4.330 4.190 3.859 4,6 -8 11 Luksus 223 218 222 317 342 333 0,4 -3 49 Sport 349 305 320 408 443 408 0,5 -8 17 MPV 3.553 4.542 5.969 6.682 6.643 6.915 8,3 4 95 Øvrige 1.376 1.704 1.712 2.090 2.464 2.594 3,1 5 89 (Ikke-defineret segment) 5.499 4.237 3.662 3.261 2.708 2.046 2,4 -24 -63 TOTAL 66.642 69.239 78.039 88.128 87.669 83.512 -5 25 Note: Ændring i antal i forhold til samme periode i tidligere år opgjort i pct. Segmentandel opgjort i pct. Kilde: Bilstatistik Udbudsindikator Segmenteret marts 2014 Forecast (Ultimo) Nov. 2013 Dec. 2013 Feb. 2014 Maj. 2014 Totalmarkedet 96 94 96 94 Mikro 120 125 124 122 Mini 116 119 118 114 Mellem 95 92 93 91 Firma 79 78 80 80 MPV 84 82 83 82 Luksus 108 105 105 101 Gulplade 95 96 99 99 Note: Udbudsindikatorerne er udviklet af Bilbasen og viser forholdet mellem udbudog efterspørgsel på brugtbilsmarkedet tre måneder ude i fremtiden. Er værdien lig med 100, er der balance mellem udbud og efterspørgsel. Er den under 100, er udbudmindre end denefterspørgsel, som kan forventes. Er indikatorenover 100 er der tilsvarende tale om et overudbud. Segmenter i overudbud kan, alt andet lige, forventes vil falde i pris. Pilene angiver, hvilken vej udbudsindikatorenudvikler sig i forhold til sidste måling. Kilde: Bilbasen

- 15. BLITZ Marts 2014/ 15 Konsekvensen af overudbuddet på brugtbilmarkedet medvirker til at presse priser- ne på nye mikro- og minibiler ned. Den seneste udbuds-/efterspørgselsprognose viser, at markedsudbuddet for især volumensegmenterne fortsat er skævt i forhold efterspørgslen, men den polariserende tendens er generelt stoppet. Selvom der fortsat er underbud af større brugte firmabiler på kort og mellemlang sigt, så viser markedsudviklingen tegn på en normalisering. Alligevel resulterer det manglende udbud på brugte biler i ’Mellemklasse 1 og 2’ i et fald på ca. 3.000 biler alene i årets første to måneder, sammenlignet med sidste år. Til gengæld er der lidt flere handler med MPV til trods for et stort underudbud. Samlet set falder brugtbilsmarkedet med over 4.000 biler i perioden. Det kan til- skrives, at potentielle kunder ikke vurderer, de små brugte biler er konkurrence- dygtige i forhold til nye, og at de større brugte biler simpelthen fortsat mangler på brugtbilsmarkedet. Priserne på brugtbilsmarkedet har været jævnt stigende siden februar 2012, men er aftaget i de seneste måneder. Det skyldes, at der nu igennem længere tid har været et markant overudbud af minibiler. Prisniveauet nåede indeks 112,1 i februar i år. Ifølge oplysninger fra Bilbasen er markedet voldsomt differentieret, både i de en- kelte segmenter, men også i forhold til de enkelte modeller i segmenterne. Eksem- pelvis er der et stigende overudbud af nogle firmabiler, selvom der generelt er et underudbud i segmentet. DET INTERNATIONALE BILMARKEDET Bilsalget på flere større europæiske markeder har løftet sig igennem en længere periode. Efterspørgslen for nye personbiler er nu samlet set for Europa steget seks måneder i træk. I februar blev der indregistreret 861.058 biler svarende til en stigning på ot- te pct. i forhold til samme måned sidste år. Det er dog forsat et meget lavt niveau i et historisk perspektiv. I denne periode var det kun Frankrig blandt de største markeder som oplevede et fald, selvom det var beskedent -1,4 pct. De øvrige store europæiske markeder, her- 87,7 112,1 85 90 95 100 105 110 115 Prisindeks brugtbiler Indeks januar 2011 = 100 Kilde: Bilbasen

- 16. BLITZ Marts 2014/ 16 iblandt Storbritannien, Tyskland og Italien bidrog alle positivt til fremgangen, men også især Spanien, hvor indregistreringer steg 17,8 pct. Det europæiske bilsalg er således steget 6,6 pct. i årets første to måneder i forhold til samme periode sidste år. VAREBILSALGET Varebilmarkedet udvikler sig generelt meget stabilt. Der er en jævn fremgang i antallet af nyre- gistreringer og brugtbilsmarkedet er i balance. Salget af nye varebiler har været meget stabilt i en årrække fra 2011 til 2013 med omkring 24.000 nyregistreringer om året. Alligevel har der været store segment- forskydninger. Hovedparten af salget kommer fra kassevognssegmentet, som er faldet 15 pct. i perioden. Samtidig er diverse-segmentet, herunder mange ombyggede personbiler, næsten fordoblet, en tendens der fortsætter i de første to måneder af 2014, hvor antallet af nyregistreringer stiger 52 pct. i forhold til samme periode sidste år. 18/3/14 February February % Chg Jan - Feb Jan - Feb % Chg '14 '13 14/13 '14 '13 14/13 AUSTRIA 27.589 21.196 +30,2 51.579 48.957 +5,4 BELGIUM 46.140 45.400 +1,6 95.724 96.084 -0,4 BULGARIA 1.520 1.147 +32,5 2.883 2.279 +26,5 CROATIA* 2.049 1.787 +14,7 4.129 3.601 +14,7 CYPRUS 636 643 -1,1 1.374 1.464 -6,1 CZECH REPUBLIC 12.779 10.562 +21,0 26.417 22.633 +16,7 DENMARK 14.759 12.245 +20,5 31.028 26.993 +14,9 ESTONIA 1.389 1.354 +2,6 3.027 3.066 -1,3 FINLAND 8.179 7.891 +3,6 20.876 18.149 +15,0 FRANCE 141.290 143.255 -1,4 266.744 268.053 -0,5 GERMANY 209.349 200.683 +4,3 415.345 392.773 +5,7 GREECE 4.356 4.116 +5,8 10.742 9.649 +11,3 HUNGARY 4.957 3.839 +29,1 9.330 7.493 +24,5 IRELAND 12.753 10.579 +20,6 35.646 28.126 +26,7 ITALY 118.328 108.963 +8,6 236.500 223.067 +6,0 LATVIA 903 773 +16,8 1.871 1.549 +20,8 LITHUANIA 1.094 781 +40,1 2.270 1.779 +27,6 LUXEMBURG 4.123 4.090 +0,8 7.538 7.465 +1,0 NETHERLANDS 33.625 31.902 +5,4 78.193 79.859 -2,1 POLAND 32.593 24.109 +35,2 61.774 50.355 +22,7 PORTUGAL 10.541 7.517 +40,2 19.801 14.538 +36,2 ROMANIA 3.650 3.473 +5,1 8.768 7.909 +10,9 SLOVAKIA 5.385 4.401 +22,4 10.840 8.772 +23,6 SLOVENIA 4.047 3.807 +6,3 8.693 8.190 +6,1 SPAIN 68.763 58.372 +17,8 122.199 108.047 +13,1 SWEDEN 21.525 17.860 +20,5 40.198 33.581 +19,7 UNITED KINGDOM 68.736 66.749 +3,0 223.298 210.392 +6,1 EUROPEAN UNION 1 861.058 797.494 +8,0 1.796.787 1.684.823 +6,6 EU15 2 790.056 740.818 +6,6 1.655.411 1.565.733 +5,7 EU13 3 71.002 56.676 +25,3 141.376 119.090 +18,7 ICELAND 495 380 +30,3 1.034 840 +23,1 NORWAY 11.246 11.322 -0,7 22.631 22.961 -1,4 SWITZERLAND 21.931 22.175 -1,1 42.145 43.197 -2,4 EFTA 33.672 33.877 -0,6 65.810 66.998 -1,8 EU28 1 +EFTA 894.730 831.371 +7,6 1.862.597 1.751.821 +6,3 EU15 2 +EFTA 823.728 774.695 +6,3 1.721.221 1.632.731 +5,4 ( 1 ) EU 28; data for Malta currently not available. ( 2 ) Member States before the 2004 enlargement ( 3 ) Member States joining the EU since 2004; data for Malta currently not available PROVISIONAL NEW PASSENGER CAR REGISTRATIONS BY MARKET EUROPEAN UNION* * ACEA started reporting data (estimates) for Croatia as of January 2014.

- 17. BLITZ Marts 2014/ 17 Stigningen kommer primært fra privat kunder, der fordobler efterspørgslen efter varebiler i dette segment fra 190 til 383 biler i perioden, som dog fortsat er på et meget lavt niveau i forhold til før krisen og afgiftsomlægningen. I 2007 indregistre- rede mere end 2.400 private kunder en ny varebil i diverse segmentet. Flere private kunder f.eks. pendlere, som ikke til dagligt har et behov for køre med bagsædepassagerer, begynder at se ombyggede personbiler, ofte med god brænd- stoføkonomi, men med kun to forsæder, som et reelt prismæssigt alternativ til at få en lidt større og sikker bil i forhold til en lille billig hvidplade personbil, hvor den bagerste sæderække alligevel er begrænset. Samlet set steg privatsegmentet 27 pct. i årets første to måneder i forhold til samme periode sidste år. I samme periode steg varebilsalget til erhvervskunderne med 16 pct. Samlet set står erhvervssegmentet i dag for 88 pct. alle nyregistreringer af va- rebiler. Erhvervskunderne på varebilmarkedet vælger oftere en leasingaftale end firmabili- sterne på personbilmarkedet. I de første to måneder af 2014 valgte næsten to ud af 0 2.000 4.000 6.000 8.000 10.000 12.000 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Nye varebiler efter type Nyregisterede varebiler efter type og tid Pickup Kassevogn Diverse (Ikke-defineretsegment) Note: Data sammenligner kun perioden 1.1. - 28.2 for hvert år Kilde: Bilstatistik og Bilbranchen 44 75 0 50 100 150 200 250 300 0 2.000 4.000 6.000 8.000 10.000 12.000 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Nye varebiler indregistreret, opdelt efter købersegment Nyregisterede varebiler i årets første to måneder (Indeks, højre side: 2004 = 100) Privat Firma Privatindeks (højre akse) Firma indeks (højre akse) Note: Data sammenligner kun perioden 1.1. - 28.2 for hvert år Kilde: Bilstatistik og Bilbranchen

- 18. BLITZ Marts 2014/ 18 tre erhvervskunder, at få en leasingaftale til deres nye varebil, mens det kun ca. hver anden erhvervskunde, der leaser deres nye firmabil på personbilsmarkedet. Varebiler, til erhvervsmæssigt brug, vil typisk udsættes for mere slid end personbi- ler, hvorfor leasingaftaler ofte vil være mere interessante på varebilsmarkedet, idet kunden med en leasingaftale kender sine udgifter på forhånd. Leasing er især populært i kassevognssegmentet. Hele 70 pct. af alle nye erhvervs- leasingaftaler på varebiler indregistreret i årets første to måneder tilhører kasse- vognssegmentet. Siden 2008 er leasing blevet mere udbredt i kassevognsegmentet. Varebiler til erhvervsmæssigt brug udgjorde i 2013 ca. 78 pct. af varebilparken. Si- den samlede bestand af varebiler toppede i 2008 er antallet faldet med ca. 70.000 frem i slutningen af 2013. Der er dog væsentlige forskelle i udviklingen afhængig af, varebilernes anvendelse og størrelse. Varebilbestanden er tyndet væsentligt ud i erhvervssegmentet, som siden 2008 er reduceret med 87.000 varebiler, svarende til et fald på 21 pct. Imens er antallet af varebiler over 2.000 kg. til privatanvendelse næsten uændret, idet der kun er 62% 61% 59% 66% 69% 66% 66% 50% 53% 58% 59% 64% 58% 51% 50% 55% 60% 65% 70% 2008 2009 2010 2011 2012 2013 2014 Nye varebiler indregistreret, til leasing Vare- og personbilers leasingandel ift. erhverssegmenternes størrelser Varebiler:Leasingandel af erhvervssegmentet Personbiler: Leasingandel af firmabilsmarkedet Note: Data sammenligner kun perioden 1.1. - 28.2 for hvert år Kilde: Bilstatistik og Bilbranchen 66 70 40 50 60 70 80 90 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Nye kassevogne indregistreret som varebiler Kassevognes andel af varebilmarkedet kontra leasingmarkedet Kassevognes andel af det samlede erhvervssalg af varebiler Kassevognes andel af erhvevsleasingmarkedet for varebiler Note: Data sammenligner kun perioden 1.1. - 28.2 for hvert år Kilde: Bilstatistik

- 19. BLITZ Marts 2014/ 19 kommet 1.000 flere på vejene i dette segment. Til gengæld er antallet af mindre va- rebiler til privat anvendelse med en total vægt på op til 2.000 kg. øget med 17.685 varebiler svarende til en stigning på 59 pct. Går vi bare ét år ydereligere tilbage dvs. før afgiftsomlægningen er antallet af varebiler i dette segment næsten 22 gange større i dag. Varebilerne, især de ombyggede personbiler, til privatanvendelse konkurrerer såle- des i stigende grad med hvidplade-bilerne. Denne tendens kan medvirke til forkla- ringen af, hvorfor mellemklassesegmentet ikke stiger mere end det gør på person- bilsmarkedet. Endelig er markedet for brugte varebiler overordnet set karakteriseret ved en god balance mellem udbud og efterspørgsel, selvom der kan være tale væsentlige seg- mentforskelle. Med andre ord følger efterspørgslen udbuddet i den foranderlige va- rebilpark. LASTBILSALGET Markedet er mættet på sigt på grund af de mange fremskyndte ordrer og tager derfor et dyk i star- ten af 2014. Det forventes at rette sig igen senere på året. Antallet af nyregistrerede lastbil er i årets første to måned faldet 21 pct. i forhold til samme periode sidste år. Det skyldes dels et uafdækket behov, som nu realiseres i kølvandet på den økonomiske krise, og dels, at kunderne sidste år fremskyndt de- res ordrer på grund af markedets forventninger om prisstigning ved overgangen til den nye Euro VI-norm. 0 100.000 200.000 300.000 400.000 500.000 2007 2008 2009 2010 2011 2012 2013 Bestanden udgøres i højere grad af mindre varebiler til privatanvendelse Bestanden af varebiler efter vægt, anvendelse og tid Varebiler til erhvervsmæssig brug Varebiler,privatgods med totalvægtover 2.000 kg. Varebiler,privatgods med totalvægt0-2.000 kg. Note: Privat gods (dvs. ikke enrettet Kilde: Danmarks Statistik 0 100 200 300 400 500 600 700 800 900 16 tons eller over Nye Lastbiler indregistreret 2011 2012 2013 2014Note: Kilde: Bilstatistik

- 20. BLITZ Marts 2014/ 20 På grund af den høje salgsaktivitet ultimo 2013, har antallet af nyregistrerede last- biler i årets første måneder af 2014 taget et forventet dyk. Selvom nedgangen i last- bilsalget i februar 2014 ”kun” var 12 pct., og dermed mindre end nedgangen i janu- ar på 35 pct., i forhold til samme måned året før, er det for tidligt at tale om et reelt vendepunkt i salget. Det tager typisk 8-12 uger før en bestilt lastbil er færdigbygget og klar til indregi- strering. Mange af de lastbiler, som indregistreres i de første måneder af 2014, er Euro V lastbiler solgt i 2014 med særlig dispensation fra indregistreringstidspunkt før årsskiftet. Desuden skal de økonomiske nøgletal se mere positive ud og fragtvo- lumen stige før lastbilmarkedet igen har udsigt til bedre salgstal.

- 21. BLITZ Marts 2014/ 21 Eftermarkedet TENDENS OG FREMSYN Selvom biler, der ruller vejene bliver mindre og en benhård konkurrence sætter låg på prisstigninger, viser indika- torerne tegn på stabilisering og bilværkstederne ser positivt på udvik- lingen i omsætningen. Nedenfor ses hvad virksomhederne svarede om den faktiske udvikling, de havde oplevet. Vurdering baserer sig på de sidste tre måneder dvs. januar – marts (heref- ter ”nuværende periode”) i forhold de foregående tre måneder dvs. oktober – de- cember (herefter ”foregående periode”). Bilværkstederne oplever generelt set en stabil udvikling i omsætningen og beskæf- tigelsen, og selvom salgspriserne er under pres, holder de sig i ro. Det er lidt atypisk for nuværende periode med en stabil fase, idet indikatorerne i samme periode i tid- ligere år har været præget af stor spredning og ofte tilbagegang. På eftermarkedet vurderer hele 85 pct., i marts-målingen, at salgspriserne forhol- der sig uændret. Dog oplever overvejende flest bilværksteder, at salgspriserne fal- der, hvilket nettotallet på -7 vidner om. Salgspriserne er således under større pres i forhold til samme periode i tidligere år, hvilket også understøttes af udviklingen i nettoprisindekset behandlet i afsnittet ”Brancheoverblik”. -50 -40 -30 -20 -10 0 10 20 30 40 50 Tendens - Eftermarkedet Vurdering af de tre foregående måneder Omsætning Beskæftigelse Salgspriser Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Det vi her kalder eftermarkedet er benævnt ’Bilværksteder mv. i kategoriseringen benyttetaf Danmarks Statistik, målingen består af besvarelser fra branchegrupperne 45.2-45.4. Kilde: Danmarks Statistik, Konjunturbarometer

- 22. BLITZ Marts 2014/ 22 På kort sig forventer bilværkstederne, at beskæftigelsen og salgspriser fortsat vil holde sig i ro, mens der er et overvejende flertal for, at omsætningen vil stige i for- hold til den nuværende periode. Hele 29 pct. tror på en stigende omsætning, mens kun 5 pct. forventer, at den vil falde. Set i lyset af et markant bedre udgangspunkt i nuværende periode i år, i sammenligningen med sidste år er der derfor grund til optimisme på eftermarke- det. Dog er niveauet for forårsoptimismen på eftermarkedet naturligt for tidspunktet på året, når der sammenlignes med samme periode i tidligere år. Der er derfor ikke ta- le om, at eftermarkedet forventer et reelt vendepunkt, men snarere en forventning 26 20 21 8 26 15 10 11 55 64 73 87 68 74 81 85 19 16 6 5 6 11 9 4 -7 -4 -15 -3 -20 -4 -1 -7 -40 0 40 0% 20% 40% 60% 80% 100% Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Omsætning Beskæftigelse Ordrebeholdning hos leverandører Salgspriser Tendens – Eftermarkedet Vurdering af de tre foregående måneder Mindre Uændret Større Netto (højre akse) Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Kilde: Danmarks Statistik, Konjunturbarometer -50 -40 -30 -20 -10 0 10 20 30 40 50 -50 -40 -30 -20 -10 0 10 20 30 40 50 Forventning, historisk - Eftermarkedet Forventning til de kommende tre måneder Omsætning Beskæftigelse Salgspriser Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Det vi her kalder eftermarkedet er benævnt ’Bilværksteder mv. i kategoriseringen benyttetaf Danmarks Statistik, målingen består af besvarelser fra branchegrupperne 45.2-45.4. Kilde: Danmarks Statistik, Konjunturbarometer

- 23. BLITZ Marts 2014/ 23 om et højere aktivitetsniveau for de kommende måneder, som det har været tilfæl- det i tidligere år. TRAFIKARBEJDE Eftermarkedet rammes på omsætnin- gen i takt med trafikarbejdet på erhvervsmarkedet svinder ind og familierne i gennemsnit kører mindre i mindre biler. Udviklingen i bilhandlen har afgørende betydning for, hvordan det går eftermarke- det. Når erhvervskunderne er tilbageholdende og de private forbrugere køber min- dre biler rammes eftermarkedet, idet reservedelspriser, omfanget af reparationer m.m. afspejler sig i bilparkens størrelse, sammensætning og forbrug. Seneste tal fra Vejdirektoratet og Danmarks statistik viser, at bestanden af vare- og lastbiler er faldet hhv. 7 pct. og 16 pct. fra 2007 til 2012. Denne udvikling giver alt andet lige mindre at lave på bilværkstederne. Når de tilbageværende erhvervskøre- tøjer samtidig kører færre kilometer i gennemsnit, hhv. – 12 pct. og – 11 pct., ram- 10 5 12 6 13 7 6 2 63 66 75 84 74 76 81 95 27 29 13 10 13 17 13 3 17 24 1 4 0 10 7 1 -40 0 40 0% 20% 40% 60% 80% 100% Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Mar.'13 Mar.'14 Omsætning Beskæftigelse Ordrebeholdning hos leverandører Salgspriser Forventninger – Eftermarkedet Forventning til de kommende tre måneder Mindre Uændret Større Netto (højre akse) Note: Netto-tallet angiver forskellen på ”større” og ”mindre”. Noter: Det vi her kalder eftermarkedet er benævnt ’Bilværksteder mv. i kategoriseringen benyttetaf Danmarks Statistik, målingen består af besvarelser fra branchegrupperne 45.2-45.4. Kilde: Danmarks Statistik, Konjunturbarometer 97 88 89 109 93 8484 100 2007 2008 2009 2010 2011 2012 Udvikling i bestanden og trafikarbejdet (2004 - 2012) Indekstal for hhv. person-, vare- og lastbiler 100 = 2004 Trafikarbejde pr. personbil Trafikarbejde pr. varebil Trafikarbejde pr. lastbil Persobilbestand Varebilbestand Lastbilbestand Note: Trafikarbejde er opgjort i statistikken i mio. kørte kilometer bl.a. registreret ved synsbesøg. Bilbranchen har Kilde: Danmarks Statistik og Vejdirektoratet

- 24. BLITZ Marts 2014/ 24 mer det eftermarkedet ekstra hårdt, idet mindre slidtage og dermed vedligeholdelse må forventes. Tallene bekræfter også, at selvom der bliver flere personbiler på de danske veje i perioden, kører bilerne i gennemsnit færre kilometer. Det skyldes ikke mindst, at mange af de små nye biler, der indregistreres, er bil nummer to eller tre i den en- kelte familie. Når bilparken samtidig bliver yngre, falder omsætningspotentialet på eftermarkedet. 186 96 116 108 93 80 100 120 140 160 180 200 2004 2005 2006 2007 2008 2009 2010 2011 2012 Udvikling i personbilsbestanden og trafikarbejdet (2004 - 2012) Indekstal 100 = 2004 Bestand: Lille klasse Bestand: Øvrige klasser Bestand: Total Personbilparkenstrafikarbejde Trafikarbejde pr. bil Note: Kilde: Bilstatistik og Vejdirektoratet

- 25. Redaktion:FrederikFunder BILBRANCHEN er en selvstændig forening i DI. Vi arbejder for at skabe bedre erhvervsvilkår for vores medlemsvirksomheder og rådgiver disse omkring arbejdsmiljø, personalejura, branchejura, uddannelse samt infor- merer om udviklingen og tendenser i autobranchen. BLITZ er bilbranchens konjunktur- og brancheanalyse, som udkommer fire gange årligt. Blitz er tilgængeligt for alle, privatpersoner som virksomheder, via Bilbranchens hjemmeside. Blitz udkommer kun som pdf. Som abonnent vil du fire gange årligt modtage en mail med Blitz. Du kan tilmelde dig her. Næste nummer af Blitz udkommer i juni 2014. Bilbranchen 1787 København V 3377 3373 bil.di.dk bil@di.dk